Jaký je rozdíl mezi investováním a spořením?

Podle údajů zveřejněných Českým statistickým úřadem vzrostla v říjnu cenová hladina měřená indexem spotřebitelských cen meziročně o 2,9 %. Jak stávající vysoká míra inflace ovlivňuje v kombinaci s nízkými úrokovými sazbami naše úspory a také jak významný může být rozdíl mezi ukládáním prostředků na spořicí účet a jejich investováním, si ukážeme v následujícím článku.

Meziroční růst spotřebitelských cen v říjnu zpomalil o tři desetiny ze zářijových 3,2 %. Na růstu cen se nejvíce podílely ceny tabákových výrobků (narůst o 14,1 %) a ceny alkoholických nápojů (o 3,5 %). Zdražovaly ale i potraviny – ceny zeleniny vzrostly o 6,4 %, uzenin o 5,9 % a vepřového masa o 5,1 %. Připlatíme si také za bydlení – za nájem bytu o 2,0 %, za vodné o 1,7 % a stočné o 1,5 %. Významný je také nárůst cen automobilů (o 8,9 %), v němž se promítly investice do větší ekologičnosti a bezpečnosti. Na zpomalení inflace v říjnu naopak zapůsobil především mírnější růst cen elektřiny (o 4,8 % v říjnu versus 7,6 % v září) a zemního plynu (pokles o 3,9 % v říjnu versus růst o 0,4 % v září).

Cenové tlaky podle České národní banky (ČNB) zůstanou v ekonomice i nadále zvýšené, pouze místo rychle rostoucích mezd bude inflace tlačená oslabenou korunou, která zdražuje dovážené zboží. Podle ČNB by inflace ještě na konci roku měla vzrůst na 3 %. Průměrná inflace za celý rok 2020 by měla dosáhnout okolo 3,2 %, což by znamenalo nejvyšší růst cenové hladiny za posledních 8 let. Vzhledem ke stávajícímu ekonomickému vývoji lze očekávat, že ČNB nebude měnit nastavení měnové politiky a minimálně následující rok ponechá základní sazbu (tj. dvoutýdenní reposazbu), od níž se odvíjí úročení klientských vkladů i úvěrů, na stávající úrovni, tj. 0,25 %.

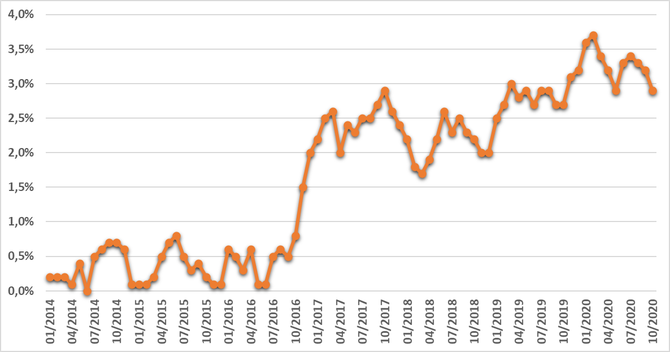

Měsíční vývoj meziročního indexu spotřebitelských cen

Zdroj: Český statistický úřad

Co to znamená pro naše úspory?

Aktuální průměrné zhodnocení na bankovních spořicích účtech činí dle údajů dostupných na webu finparada.cz 0,38 % p.a. To znamená, že pokud si na spořicí účet uložíme na začátku roku částku 100 000 Kč, budeme tam mít na konci roku 100 380 Kč (pro zjednodušení neberme v potaz srážkovou daň). Pokud je však inflace na úrovni 3 %, potřebovali bychom mít na konci roku na účtu částku 103 000 Kč, abychom o naše úspory nepřicházeli. V současné situaci je reálný výnos minus 2,62 % p.a., což znamená, že letos se kupní síla našich 100 000 Kč na spořicím účtu sníží o 2 620 Kč. Vyhlídky na zlepšení tohoto stavu jsou minimálně následujících 12 měsíců bohužel mizivé.

Pokud tedy necháme dlouhodobě ležet ladem na běžných nebo spořicích účtech v bankách větší množství peněz, pak nejen že budou za stávajících podmínek na trhu dosahovat záporný reálný výnos, ale zároveň budeme přicházet o nemalé zhodnocení této částky, které bychom mohli získat, kdybychom dané prostředky investovali.

Srovnání vývoje reálného zhodnocení vkladu 100.000 Kč na spořicím účtu s výnosem 0,38 % p.a. a investice ve výši 100.000 Kč s výnosem 6 % p.a. za podmínek konstantní inflace ve výši 3 % p.a. po dobu 25 let

Zdroj: www.finparada.cz,

Český statistický úřad, vlastní výpočty autora článku

Zdroj: www.finparada.cz,

Český statistický úřad, vlastní výpočty autora článku

Jak je vidět na grafu, pokud za stávajících podmínek na trhu vložíme 100.000 Kč na spořicí účet, tak za předpokladu, že podmínky na trhu se nebudou měnit, bude po 25 letech reálná hodnota našich peněz na účtu zhruba poloviční (konkrétně 51 493 Kč). Pokud stejný objem peněz investujeme s výnosem 6 % p.a. (což je výnos, který lze získat při konzervativní investici s přijatelnou mírou rizika), pak se i při vysoké inflaci na úrovni 3 % p.a. reálná hodnota našich peněz po 25 letech více než zdvojnásobí (209 378 Kč). Pokud oba výsledky porovnáme, dosáhneme i v případě konzervativní investice po 25 letech čtyřnásobně lepší zhodnocení našich prostředků než na spořicím účtu v bance. Tento zjednodušující příklad navíc nepředpokládá pravidelné přikládání drobných částek k počátečnímu vkladu resp. investici, které je však v praxi zcela běžné. V takovém případě by byl rozdíl mezi reálným zhodnocením prostředků na spořicím účtu a investovaných prostředků po 25 letech ještě výraznější.

Zhodnocení úspor nad úrovní inflace se samozřejmě v budoucnu náramně hodí, ať už pro splacení hypotéky na byt nebo dům, zajištění vzdělání našich dětí, cestování, anebo jako nezbytný základ na důchod. Bohužel totiž nemůžeme příliš počítat s tím, že se o nás stát ve stáří postará, a tak je potřeba vzít svou finanční budoucnost do vlastních rukou.

Řešením jsou investice…

Jak již bylo naznačeno, jediným možným způsobem, jak dosáhnout významnějšího zhodnocení našich financí nad úrovní inflace, je jejich investování.

Platí to i v případě konzervativních investic s přijatelnou mírou rizika. Nikde zároveň není napsáno, že bychom měli do investic vkládat veškeré svoje úspory. Rozhodně je potřeba si ponechat dostatečnou finanční rezervu na úrovni alespoň tří měsíčních platů pro případ, kdy přijdou neočekáváné výdaje nebo nám na určitou dobu vypadne příjem například kvůli ztrátě zaměstnání.

A do čeho investovat?

Možností, do čeho investovat máme dnes velice široké – od akcií, přes dluhopisy, nemovitosti a zlato až po víno, automobilové veterány či kryptoměny. Jestliže jsme až dosud drželi většinu svých volných prostředků na běžném nebo spořicím účtu v bance, pak nám budou nejbližší investice do nemovitostí, které jsou považovány za konzervativní a dává jim přednost velká část investorů.

K výhodám spojeným s investicemi do nemovitostí patří:

- v případě nemovitosti určené k pronájmu pravidelné inkaso nájemného,

- jsou reálným aktivem, které představuje v dlouhodobém horizontu stabilní hodnotu,

- jsou pojistkou proti růstu inflace – s rostoucí inflací rostou zpravidla i ceny nemovitostí,

- jsou vhodným nástrojem pro diversifikaci portfolia – charakteristická je velmi nízká míra korelace s cenami akcií a dluhopisů,

- ceny nemovitostí v České republice v posledních letech významně rostly a řada faktorů, které působily ve prospěch růstu cen, působí v ekonomice i nadále.

K možným negativům spojeným s nákupem a držbou nemovitosti může patřit:

- potřeba většího objemu vlastních finančních prostředků, příp. zatížení hypotékou,

- náklady spojené například s výplatou provize realitní kanceláři, uzavřením pojištění či správou nemovitosti,

- výpadek nájemného v případě neobsazené nemovitosti nebo neuhrazení nájemného nájemcem,

- nutnost zajišťovat údržbu a správu nemovitosti.

Všechna výše uvedená negativa je ale možné elegantně vyřešit tím, že budeme investovat do nemovitostí nepřímo. Příkladem takové investice jsou například investice do úvěrů zajištěných nemovitostmi, kdy je možné investovat i po malých částkách bez jakýchkoliv poplatků i bez administrativy spojené se správou nemovitosti.

Ing. Petr Golka

Petr Golka je analytikem a odborným poradcem společnosti RONDA INVEST. Vystudoval obor bankovnictví na Obchodně podnikatelské fakultě Slezské univerzity v Karviné, během studia absolvoval výměnný pobyt v rámci programu Erasmus na Karelia University of Applied Sciences ve Finsku. Petr má 14 letou praxi v bankovnictví a financích se zaměřením na risk management a produktový management.

RONDA INVEST

RONDA INVEST a.s. je českou P2B platformou, která se na jednu stranu zaměřuje na poskytování úvěrů zajištěných nemovitostmi pro malé a střední podnikatele v Česku a na Slovensku, a na straně druhé nabízí možnost firmám i lidem do těchto úvěrů investovat. Každý úvěr k investici je zajištěn bonitní nemovitostí se zástavním právem a notářským zápisem se svolením k vykonatelnosti. Výše poskytovaných úvěrů nepřesahuje 70 % hodnoty dané nemovitosti. Výnosy dostávají investoři každý měsíc na účet a neplatí žádné vstupní ani pravidelné poplatky.

Za společností stojí podnikatelská skupina Alphaduct, a.s. podnikatele Vladimíra Komára, kam patří mimo jiné značky Dermacol, Axigon, Krondorf a 15% podíl akcií patří podnikateli Gabrielu Kovácsovi, majiteli společností Citfin – Finanční trhy, a.s. a Citfin, spořitelní družstvo.

Investoři mají možnost investovat online s výnosem až 6 % ročně na stránkách: https://www.rondainvest.cz/investovani

Více na https://www.rondainvest.cz.

Poslední zprávy z rubriky Okénko investora:

Přečtěte si také:

Prezentace

18.04.2024 Daňové přiznání lidem provětralo peněženky....

15.04.2024 Kam půjdou úrokové sazby? Aktuální přehled...

15.04.2024 Zabouchnuté dveře vyřeší zámečník od pojišťovny...

Okénko investora

Mgr. Timur Barotov, BHS

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Olívia Lacenová, Wonderinterest Trading Ltd.

Michal Brothánek, AVANT IS

Jiří Cimpel, Cimpel & Partneři

Ali Daylami, BITmarkets

Bitcoin stanovil nové historické maximum – Je už na nákup pozdě?

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)