Hodnota jako po prasknutí internetové bubliny, trhy naladěny na zvyšování sazeb o 75 bazických bodů - Perly týdne

Podle šéfa Mondelezu se tyčinkám vede dobře během recese a celé odvětví míří k restrukturalizaci, fúzím a akvizici. BofA predikuje pokles inflace k 3 % a její stabilizaci na této úrovni, Wells Fargo očekává růst sazeb na 4,5 % a pak rychlý obrat dolů. AQR Capital Management míní, že hodnotové akcie si mohou vést podobně dobře jako po prasknutí internetové bubliny.

Obrovský polštář: Stratéžka J.P. Morgan Asset Management Global Market Meera Pandit pro Yahoo Finance uvedla, že nyní se hovoří o recesi více než třeba na počátku roku a přispívá k tomu i vývoj sazeb. V této souvislosti je ale podle ní dobré mít na paměti, že nyní v americké ekonomice neexistují nerovnováhy tak, jako tomu bylo třeba v roce 2008. Nyní obecně chybí faktory, které recesi prohlubují, a k tomu existuje „enormní polštář na straně pracovního trhu“.

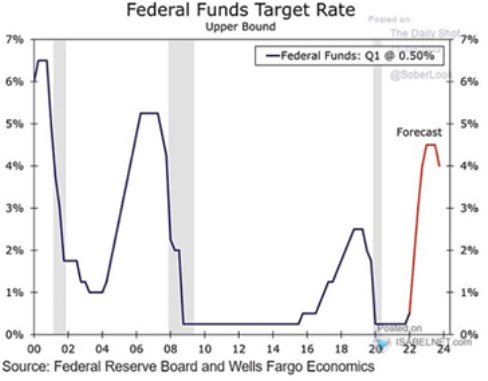

Sazby po prudkém růstu zase dolů: Wells Fargo míní, že Fed bude zvedat sazby dál prudkým tempem a to až k 4,5 %. Tam se ale podle ekonomů banky dlouho neudrží, v roce 2023 by měly zamířit opět dolů:

Zdroj: Twitter

Tyčinky pro recesi: Dirk Van de Put, který stojí v čele společnosti Mondelez, hovořil na CNBC o akvizici Cliff Bar. Výroba a prodej tyčinek podle něj rostou, i když negativní dopad měla pandemie, která snížila mobilitu lidí. Poslední dobou ale opět nastupuje „silný růst“. Mezi oběma zmíněnými firmami by pak měly podle ředitele existovat synergie.

Van de Put byl tázán na to, zda je nyní dobrá doba na fúze a akvizice. Podle něj je sice patrná vysoká inflace, ale spotřebitel je zatím „docela odolný“ a cenový růst se neprojevuje na prodávaných objemech. A navíc si „sušenky a tyčinky vedou poměrně dobře během recese“. „Nemyslím si, že tu máme jen tak sedět a čekat, co přijde. Investujeme do dlouhodobého růstu“, dodal ředitel ohledně investiční filozofie jeho firmy.

„Během recese lidé více zůstávají doma a může pomoci, pokud mají sušenku, či čokoládu“, vrátil se Van de Put ke konci rozhovoru k tématu sušenek a recesí. Sušenky obecně jsou pak podle něj v rámci celého potravinářského byznysu nejatraktivnější částí kvůli svému zrychlujícímu růstu. Souvisí to i s oznámeným rozdělením Kelloggu na tři části, z nichž jedna se bude zaměřovat právě na tuto oblast. Celkově se pak podle experta dá v jeho odvětví čekat více aktivity v oblasti vlastnických restrukturalizací, fůzí a akvizic.

Inflace k 3 %: BofA se podle následujícího grafu domnívá, že inflačního vrcholu bylo v USA již dosaženo a nyní nastane pokles. Ten se ovšem zastaví na 3 %, kde se podle ekonomů banky inflace na nějaký čas usadí:

Zdroj: Twitter

Hodnotové akcie v kurzu: Investiční ředitel AQR Capital Management Cliff Asness hovořil na CNBC o investicích do hodnotových akcií. Ty jsou v poslední době v kurzu, ale červen přinesl podle investora obrat. Uvedl v této souvislosti, že současná doba může být přirovnána k dění po prasknutí internetové bubliny. Následující čtyři roky si pak hodnota připisovala vysoké zisky, ale šlo o značně nelineární proces. Tyto zisky totiž byly velmi nerovnoměrné, prudké posilování střídaly propady.

Valuace růstových akcií sice znatelně klesly, ale expert poukázal na to, že byly extrémně vysoko a podle něj je i po korekci růst stále „velmi drahý“. Ohledně konkrétních investic Asness uvedl, že většinu z nich nezná, protože jeho fondy jsou globálního zaměření a mají stovky dlouhých a krátkých pozic. „Nesázíme na konkrétní tituly, ale na témata, na to, zda je něco levné, ziskové“.

Po varování, že redaktorka CNBC nesmí za rok přijít s tím, že hovořil kladně o nějakých akciích a ony si pak vedly zle, přišla řeč na Meta a Amazon. Asness k nim uvedl, že „procesům jeho firmy se líbí“. Obě akcie jsou „levné ve srovnání s porovnatelnými tituly“ a modely AQR Capital Management je hodnotí dobře na rovině „hodnota, ziskovost a nízké riziko“.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

30.04.2024 Tesla po špatných výsledcích roste, Meta po...

29.04.2024 Daňové přiznání lidem provětralo peněženky....

26.04.2024 Historie a vývoj vodovodních baterií: Od...

Okénko investora

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Mgr. Timur Barotov, BHS

Olívia Lacenová, Wonderinterest Trading Ltd.

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)